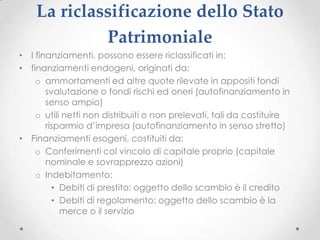

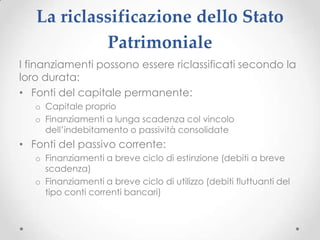

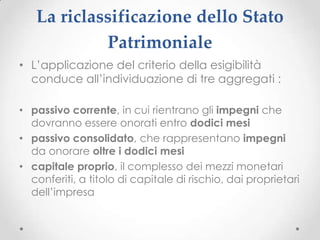

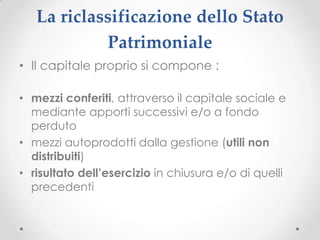

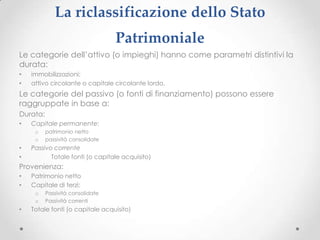

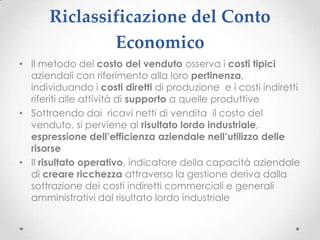

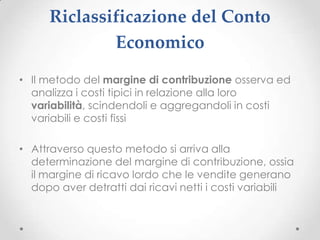

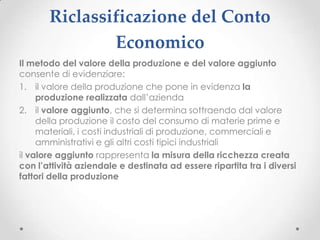

Il documento tratta dell'analisi di bilancio, evidenziando come l'interpretazione e l'analisi dei dati siano fondamentali per valutare la salute economica, patrimoniale e finanziaria di un'impresa. Si descrivono le fasi del processo analitico, dalla riclassificazione delle poste di bilancio alla determinazione degli indici, sottolineando l'importanza della gestione aziendale in relazione ai flussi di entrate e uscite. Inoltre, vengono presentati diversi metodi di riclassificazione del conto economico per isolare le classi di valori che contribuiscono alla formazione del reddito.