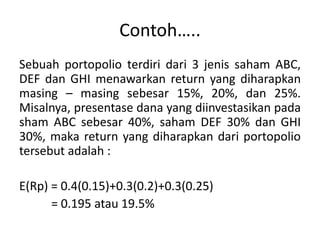

Dokumen tersebut membahas tentang return dan risiko portofolio investasi. Ia menjelaskan bahwa tujuan investor adalah memaksimalkan return dengan mempertimbangkan risiko. Return diestimasi berdasarkan return yang diharapkan dan risikonya diukur dengan variansi dan deviasi standar. Diversifikasi dapat meminimalkan risiko portofolio tanpa mengurangi returnnya.

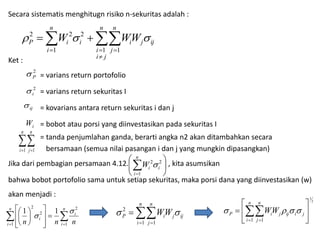

![Perhitungan varians dan standar deviansi saham DEF

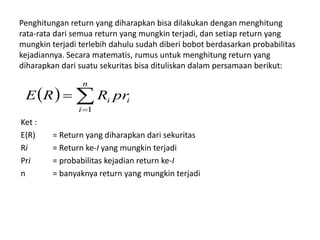

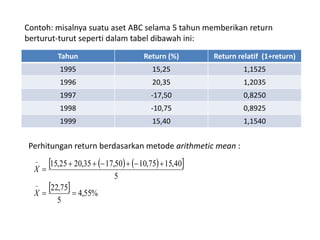

(1)

Return

(Ri)

(2)

Probabilitas

(PrI)

(3)

(1) X (2)

(4)

Ri – E(R)

(5)

[(Ri-E(R)]2

(6)

[(Ri-E(R)2pri

0.07 0.2 0.014 -0.010 0.0001 0.00002

0.01 0.2 0.002 -0.070 0.0049 0.00098

0.08 0.3 0.024 0.000 0.0000 0.00000

0.10 0.1 0.010 0.020 0.0004 0.00004

0.15 0.1 0.030 0.070 0.0049 0.00098

0.1 E(R)=0.080 Varians=0.00202

Standar deviasi = 2 1

2

0.00202 1

2

0.0449

4.49%](https://image.slidesharecdn.com/presentation1portopolio-141013102411-conversion-gate02/85/Return-Yang-Diharapkan-dan-Risiko-Portofolio-12-320.jpg)

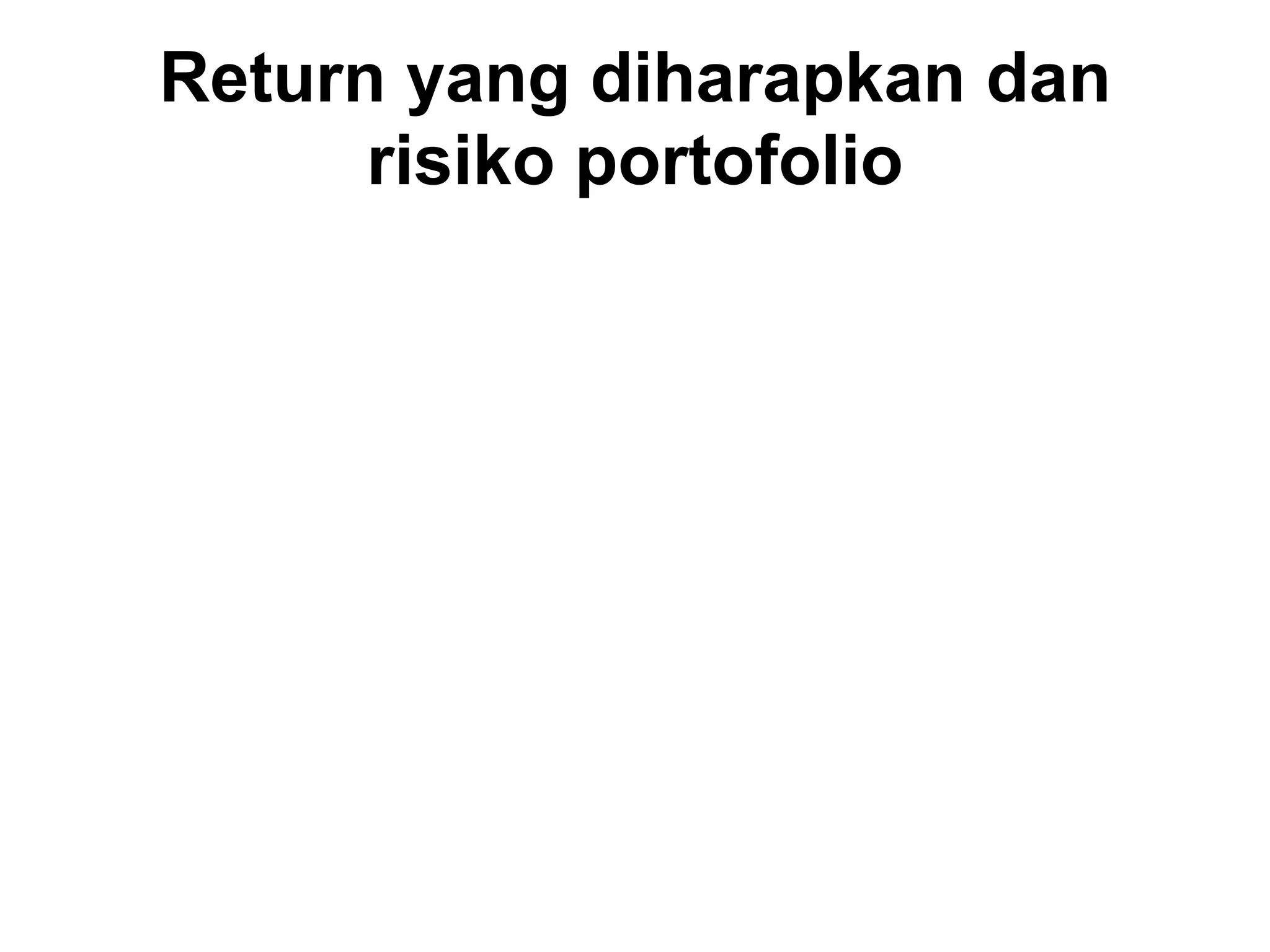

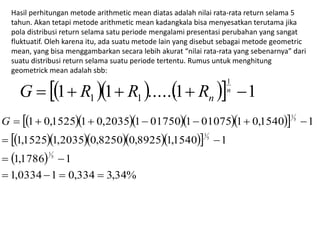

![Dari hasil perhitunga tahap I tersebut, kita bisa menetukan

besarnya risiko portofolio saham A dan B. sebelumnya kita

tentukan dahulu koefisien korelasi saham A dan B. berikut ini

beberapa skenario koefisien korrelasi saham A dan B beserta

hasil perhitunga standar deviasinya:

ρA,B [0.1125+0.09(ρA,B)]1/2 ρp

+1.0

[0.1125+0.09(1.0)]1/2

+0.5

[0.1125+0.09(0.5)]1/2

+0.2

[0.1125+0.09(0.2)]1/2

0

[0.1125+0.09(0)]1/2

-0.2

[0.1125+0.09(-0.2)]1/2

-0.5

[0.1125+0.09(-0.5)]1/2

-1.0

[0.1125+0.09(-1.0)]1/2

45.0%

39.8%

36.1%

33.5%

30.7%

25.9%

15.0%](https://image.slidesharecdn.com/presentation1portopolio-141013102411-conversion-gate02/85/Return-Yang-Diharapkan-dan-Risiko-Portofolio-22-320.jpg)