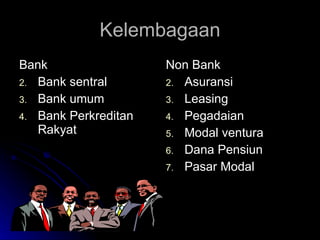

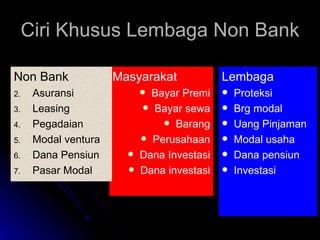

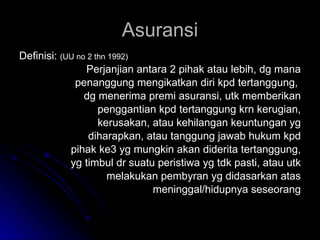

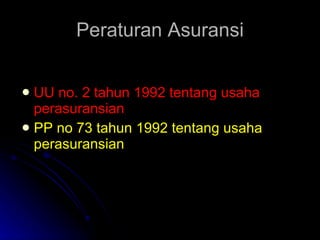

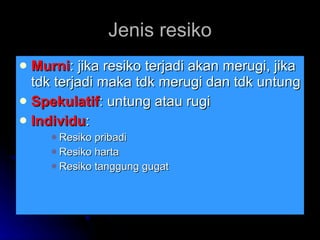

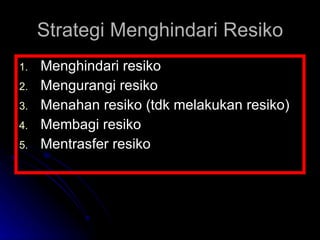

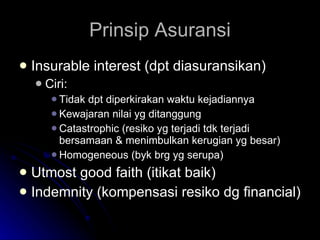

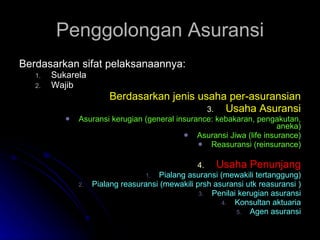

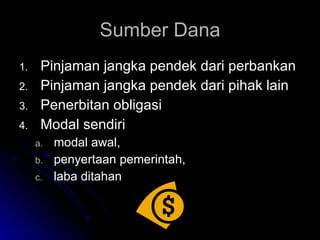

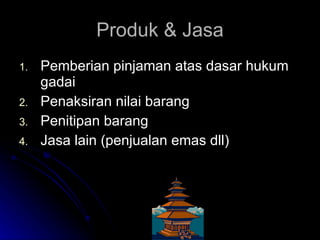

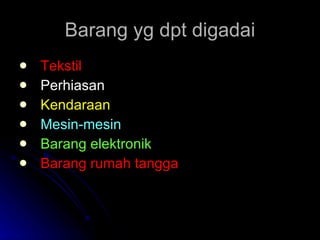

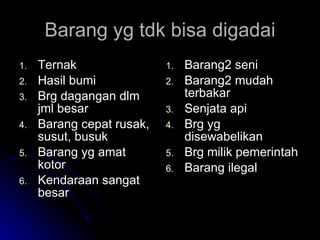

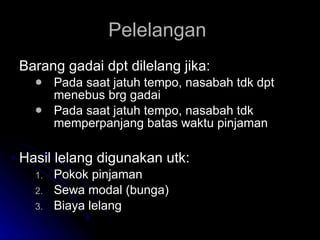

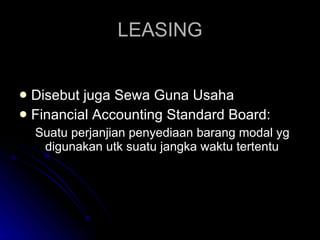

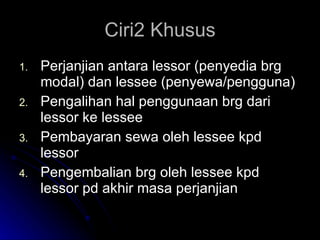

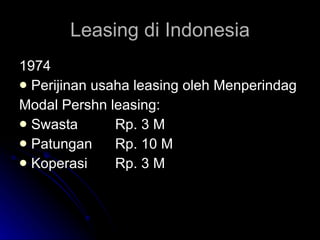

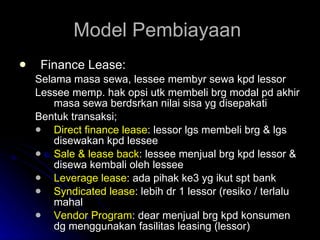

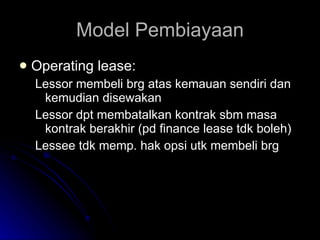

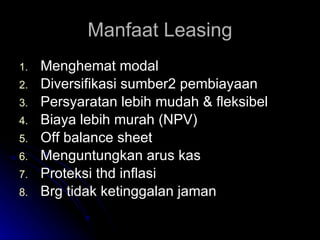

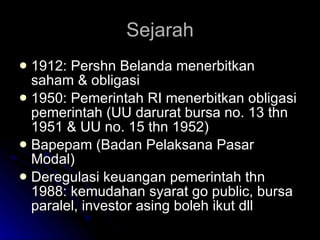

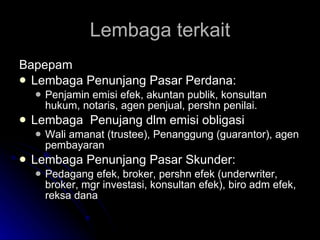

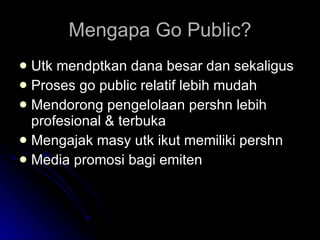

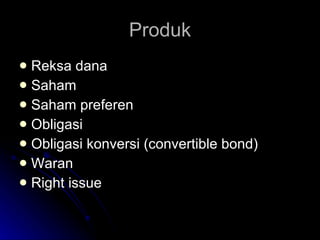

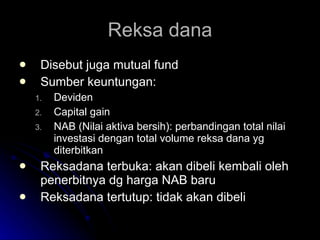

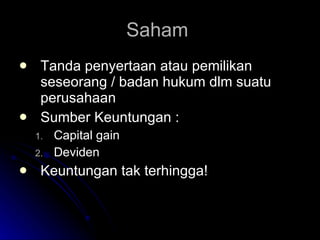

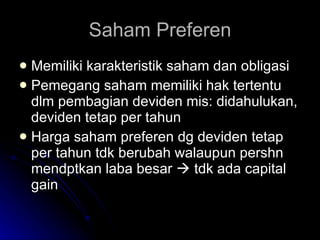

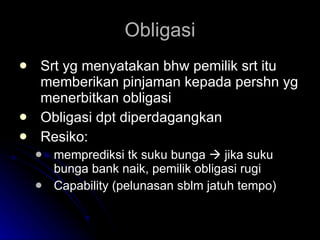

Dokumen ini membahas perbedaan antara bank dan lembaga keuangan non-bank, termasuk definisi dan fungsi-fungsi asuransi, dana pensiun, pegadaian, leasing, dan modal ventura. Selain itu, dijelaskan juga mengenai pasar modal, cara go public, serta jenis-jenis efek yang diperdagangkan. Berbagai strategi dan prinsip dalam pengelolaan risiko juga diuraikan untuk memberikan pemahaman yang lebih baik tentang lembaga keuangan.