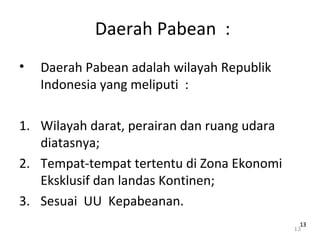

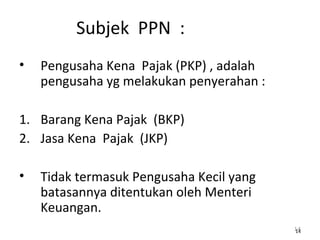

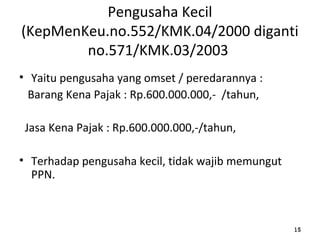

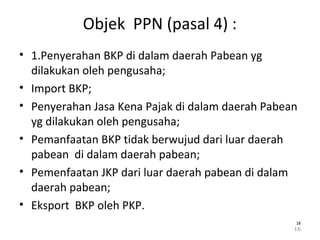

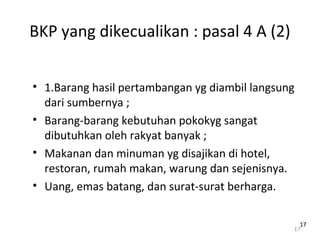

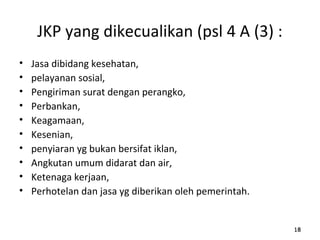

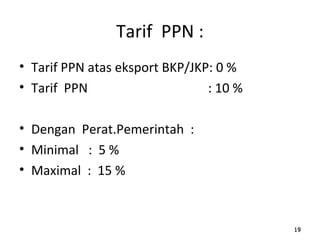

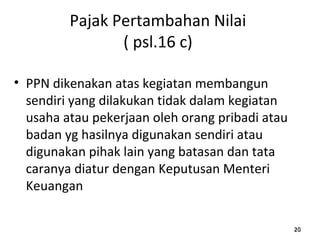

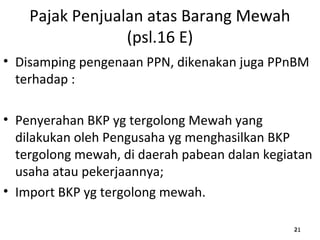

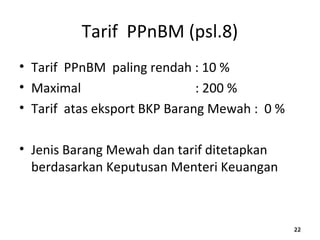

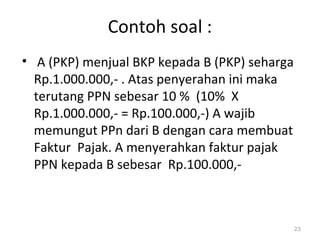

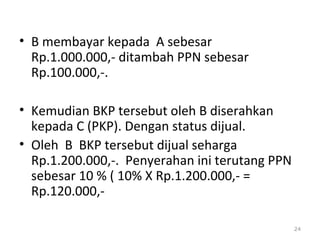

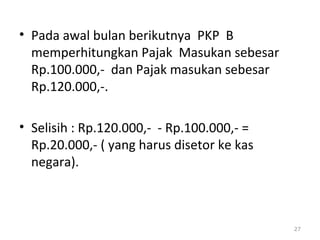

Dokumen ini membahas tentang pajak pertambahan nilai (PPN) dan pajak penjualan atas barang mewah (PPnBM) yang diatur dalam Undang-Undang No. 42/2009. PPN merupakan pajak tidak langsung yang dikenakan pada setiap tahap produksi dan distribusi, dengan karakteristik penting seperti multistate tax dan netralitas. Selain itu, dokumen ini menjelaskan objek PPN, tarif, serta pengecualian untuk barang dan jasa tertentu.