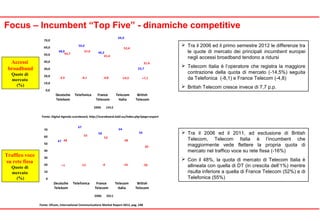

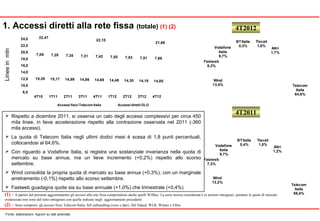

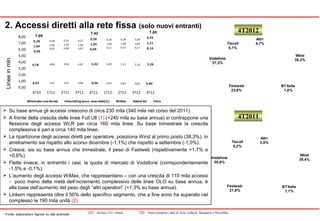

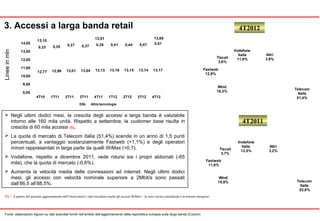

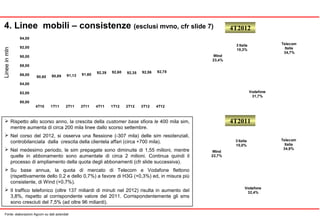

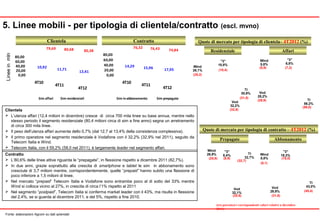

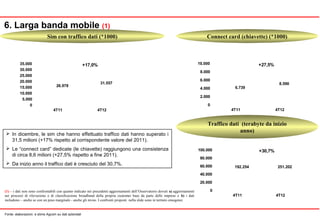

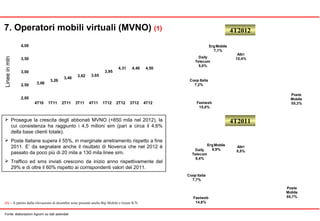

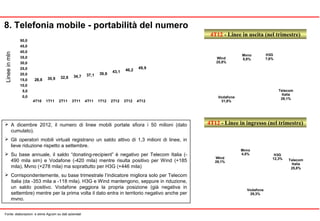

L'osservatorio trimestrale sulle telecomunicazioni al 31 dicembre 2012 evidenzia una contrazione della quota di mercato di Telecom Italia nel settore della telefonia fissa e mobile, con un calo significativo degli accessi e dei ricavi. Mentre alcuni concorrenti, come British Telecom e Fastweb, mostrano tendenze di crescita, il traffico voce su rete fissa mostra stabilità o lieve aumento, e la domanda di servizi dati mobile continua a crescere. I cambiamenti nei comportamenti degli utenti, come l'aumento delle linee in abbonamento a scapito delle prepagate, sono evidenti nel mercato mobile.