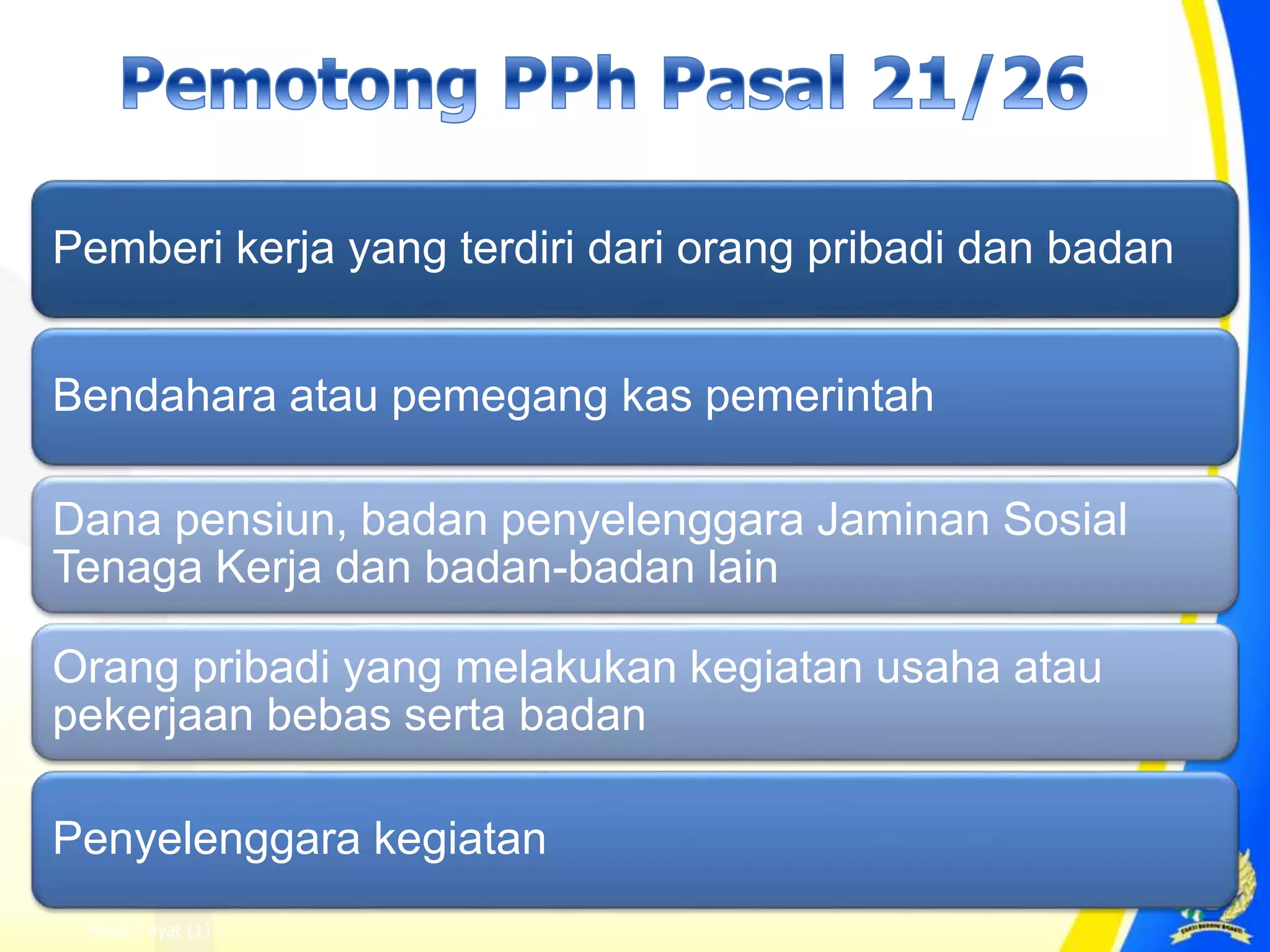

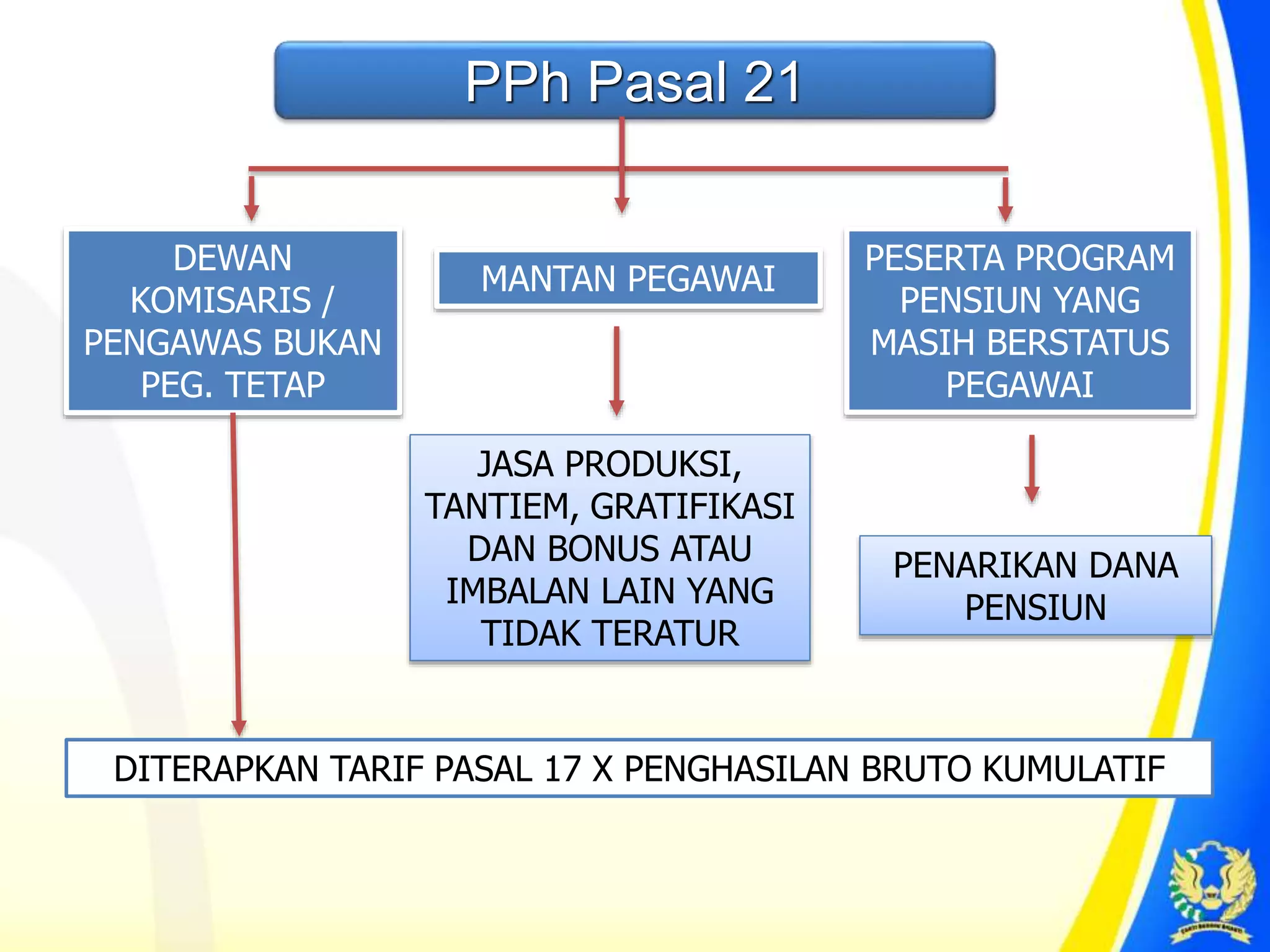

Dokumen ini menguraikan ketentuan perpajakan penghasilan, termasuk pajak yang dikenakan atas berbagai jenis penghasilan, status subjek pajak, serta penghitungan pajak penghasilan untuk individu dan pegawai. Ini juga menjelaskan rincian mengenai potongan pajak, tarif pajak berdasarkan lapisan penghasilan, dan prosedur administrasi perpajakan yang harus diikuti oleh pihak pemotong. Selain itu, terdapat contoh perhitungan pajak untuk situasi tertentu, seperti kenaikan gaji dan bonus bagi pegawai.