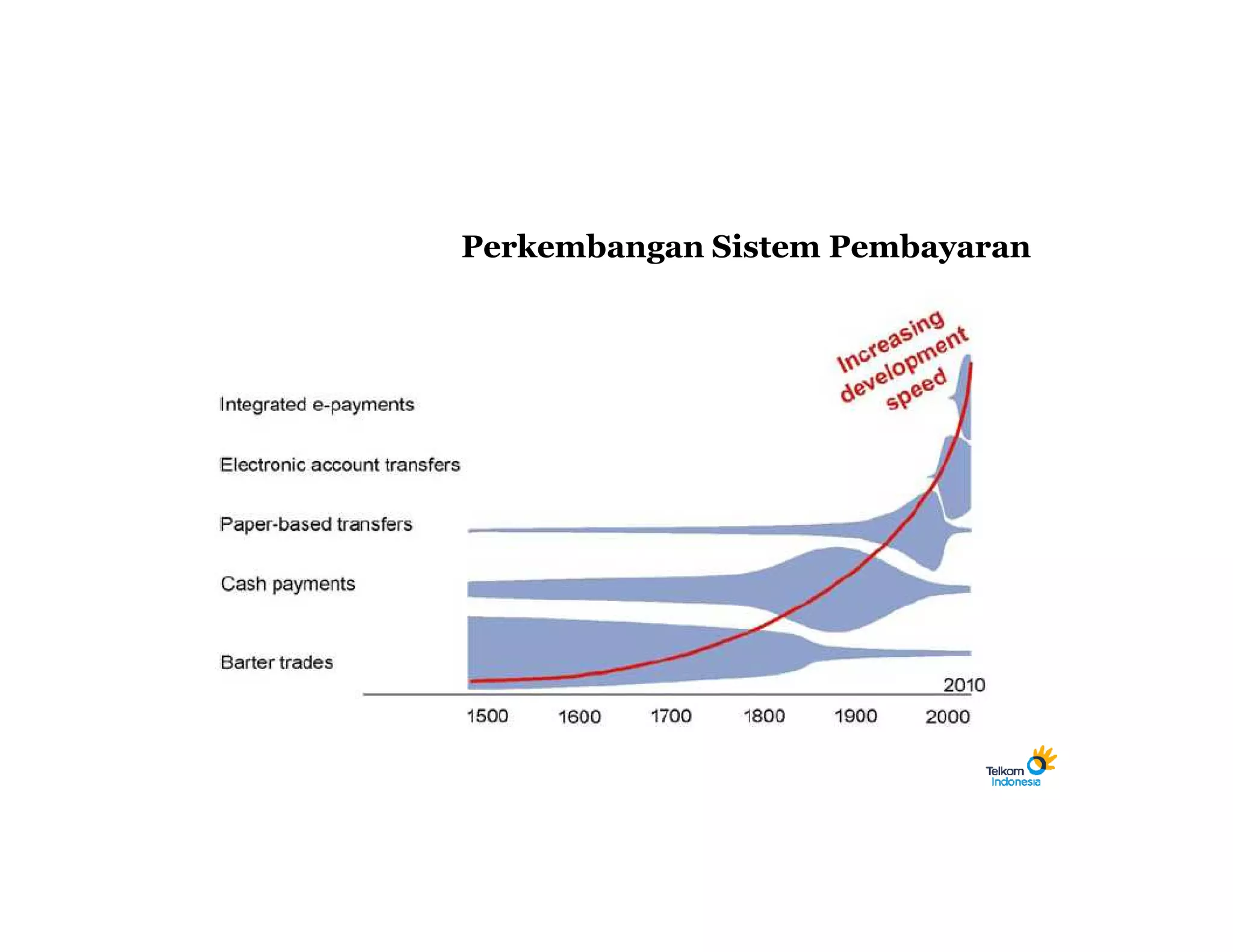

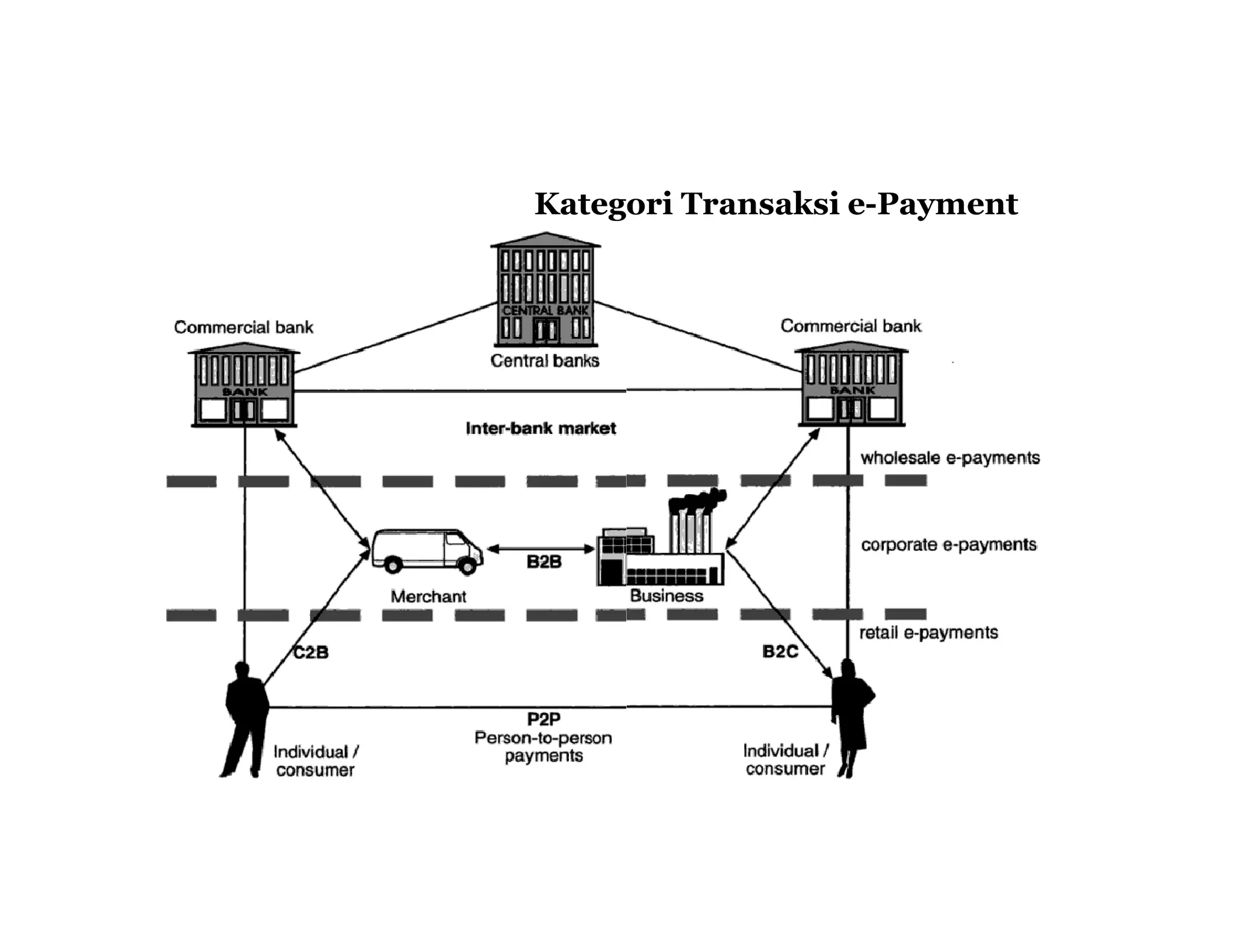

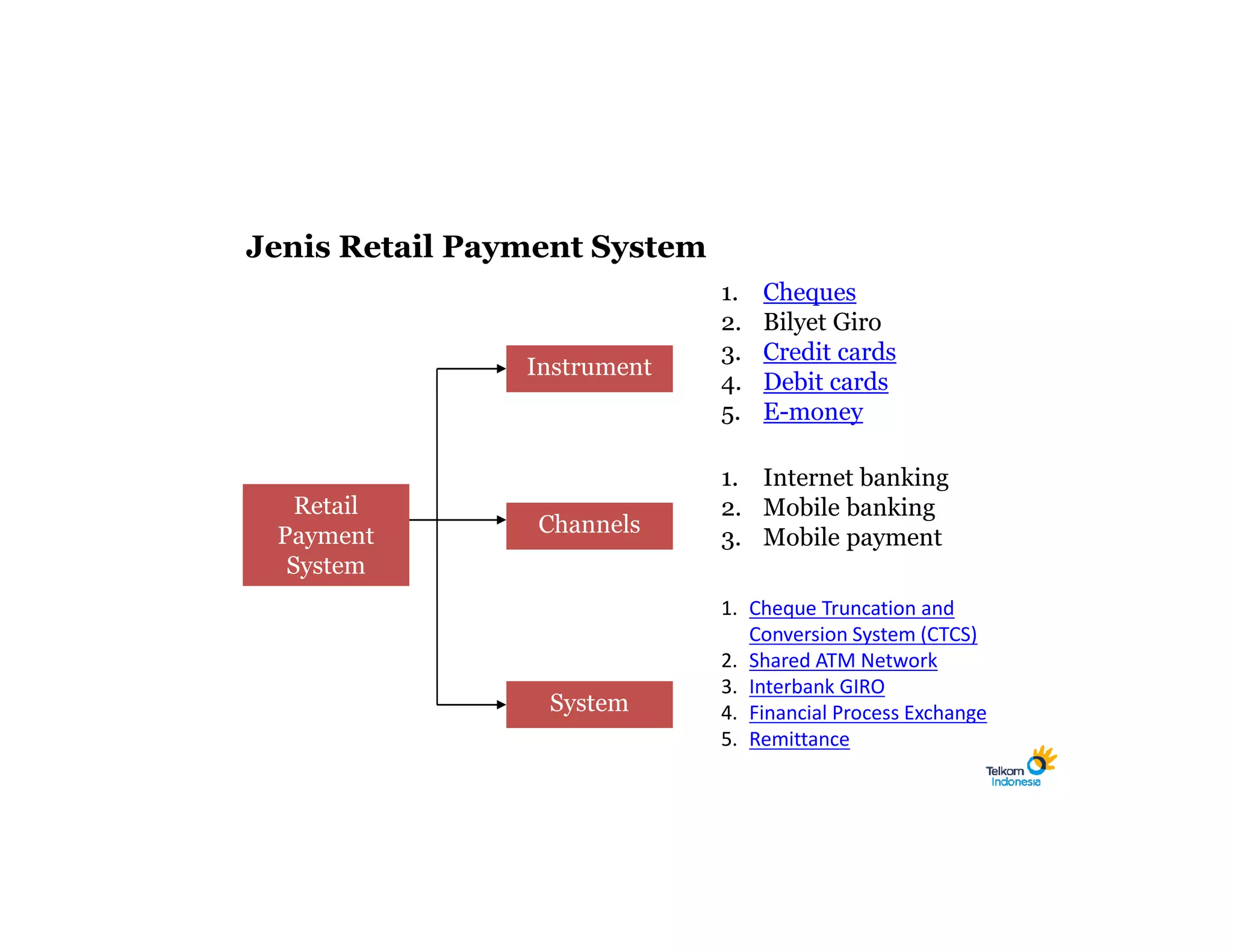

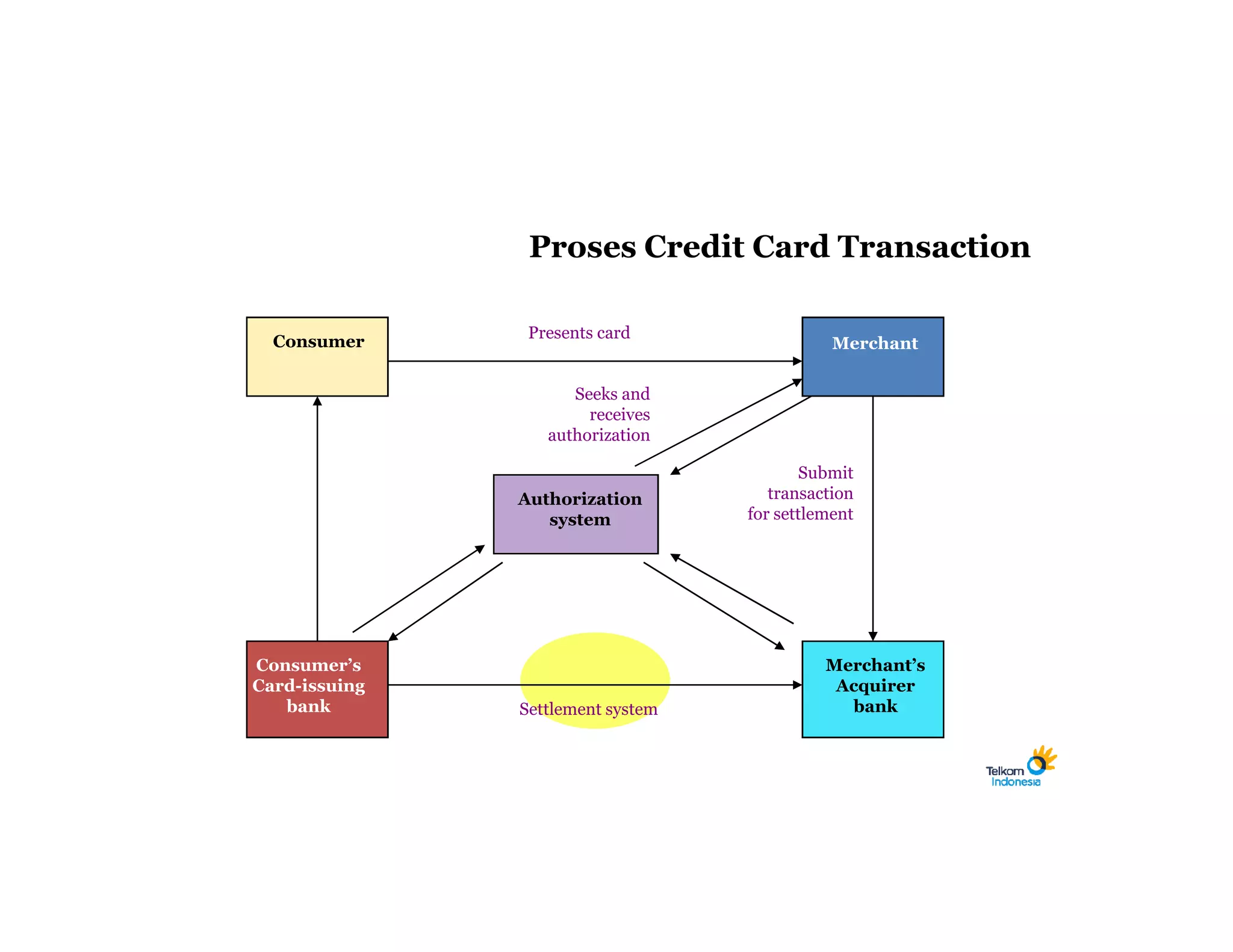

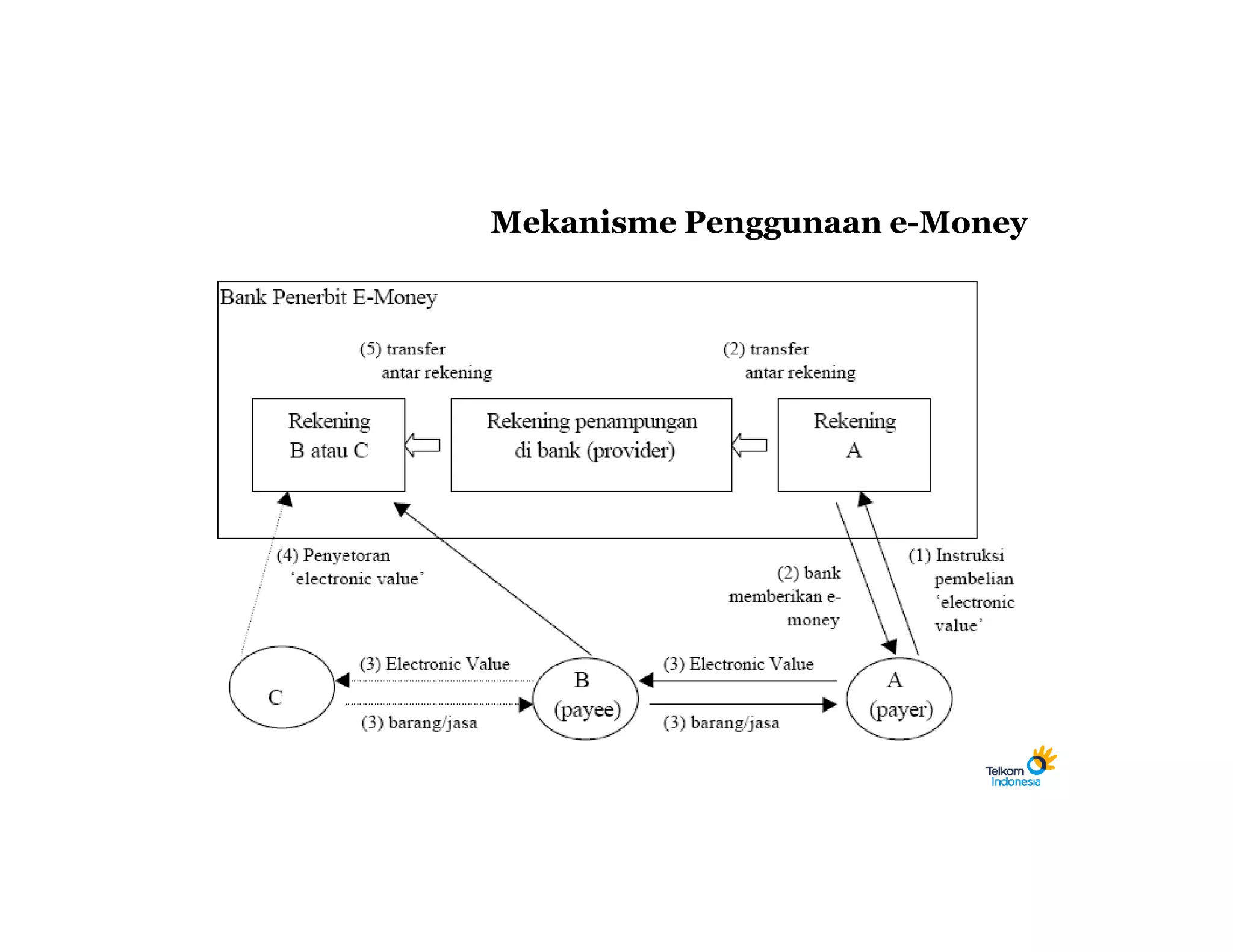

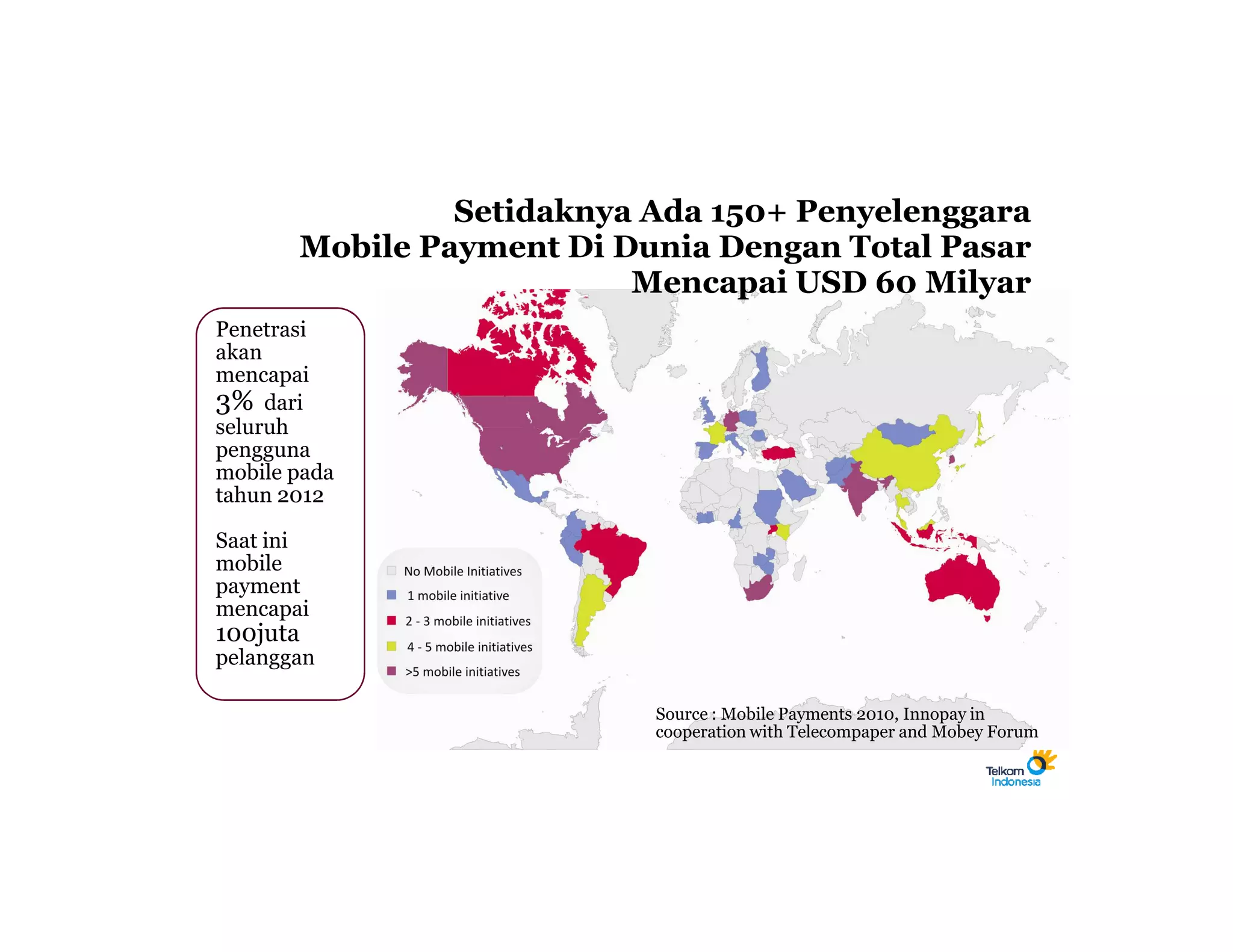

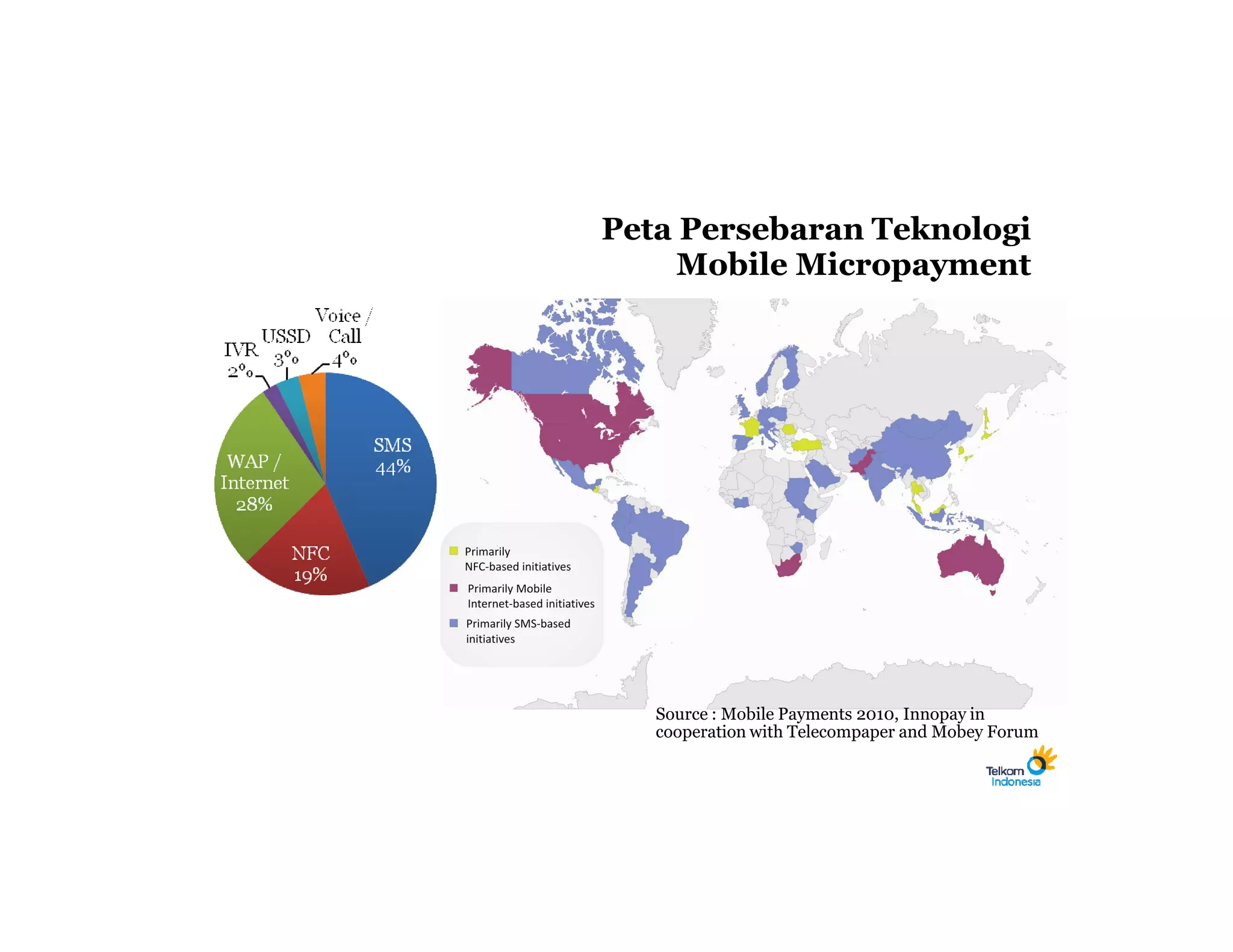

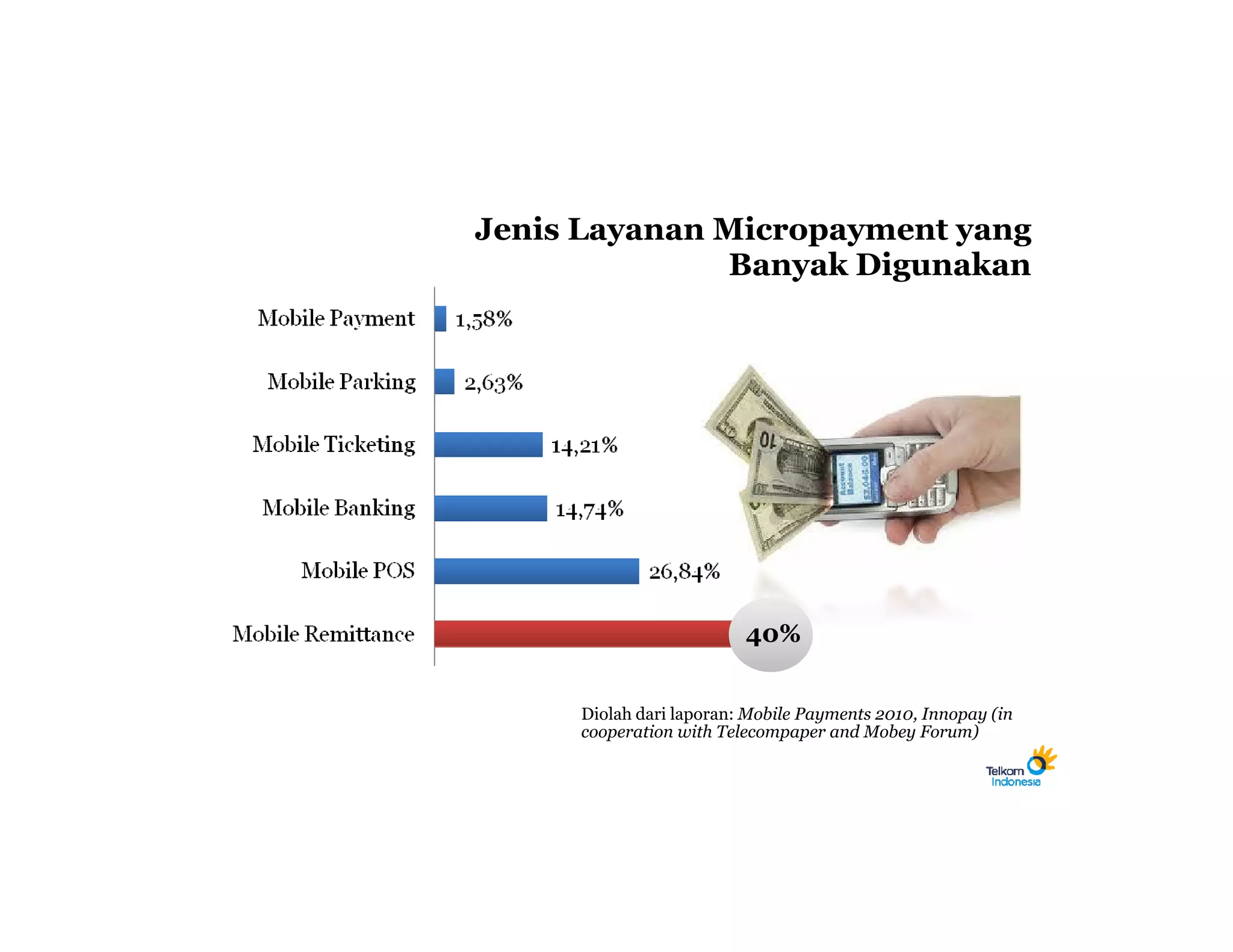

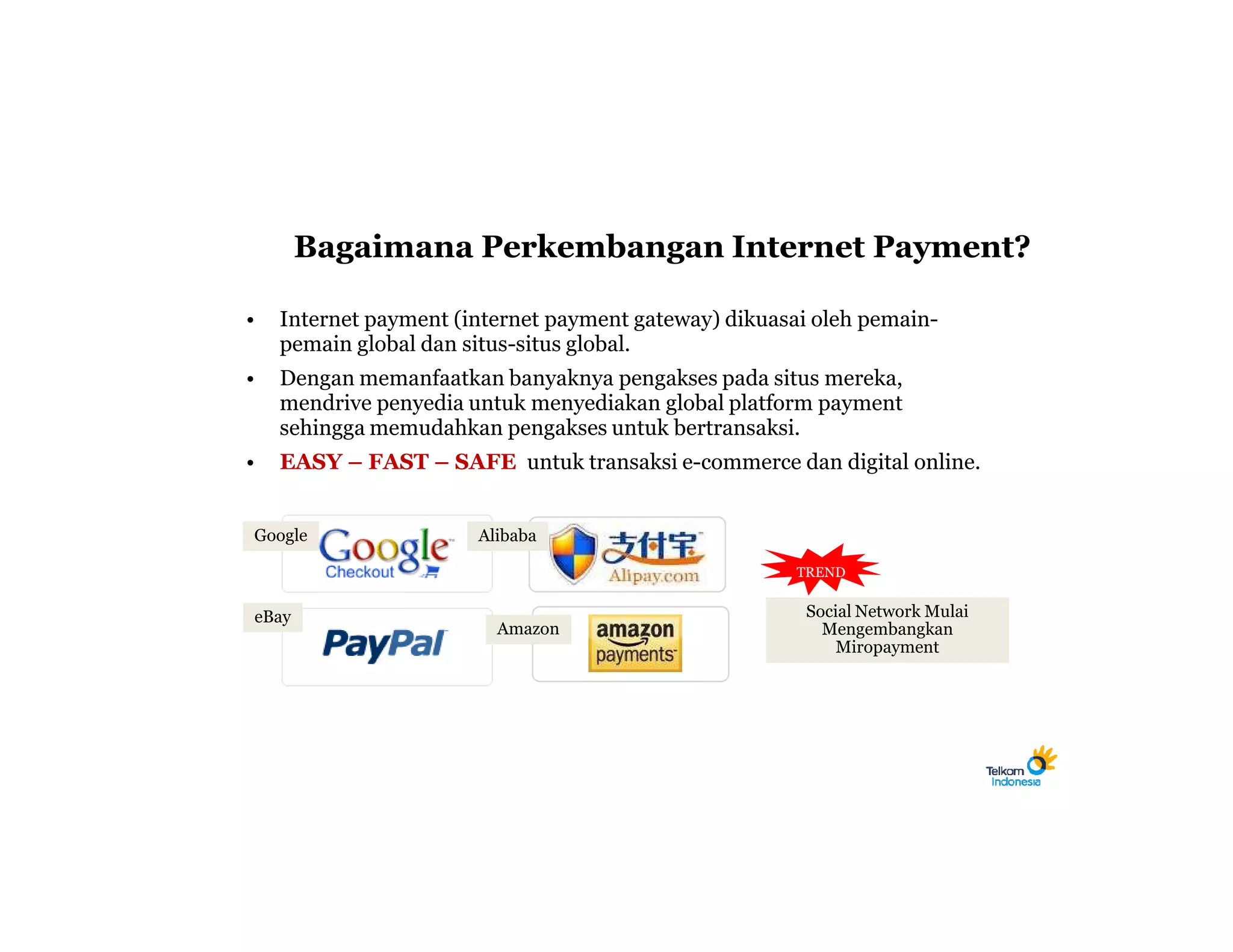

Dokumen ini membahas tentang perkembangan e-payment dan e-money, termasuk definisi, manfaat, serta kategori transaksi yang terkait. E-payment dikategorikan sebagai sistem pembayaran elektronik yang memudahkan transaksi antar entitas, sementara e-money adalah instrumen dengan nilai digital yang dapat digunakan untuk berbagai transaksi tanpa harus selalu melalui proses otorisasi. Selain menjelaskan mekanisme dan pihak-pihak yang terlibat, dokumen juga mencakup tren penggunaan e-payment, khususnya dalam konteks mobile dan internet payment.