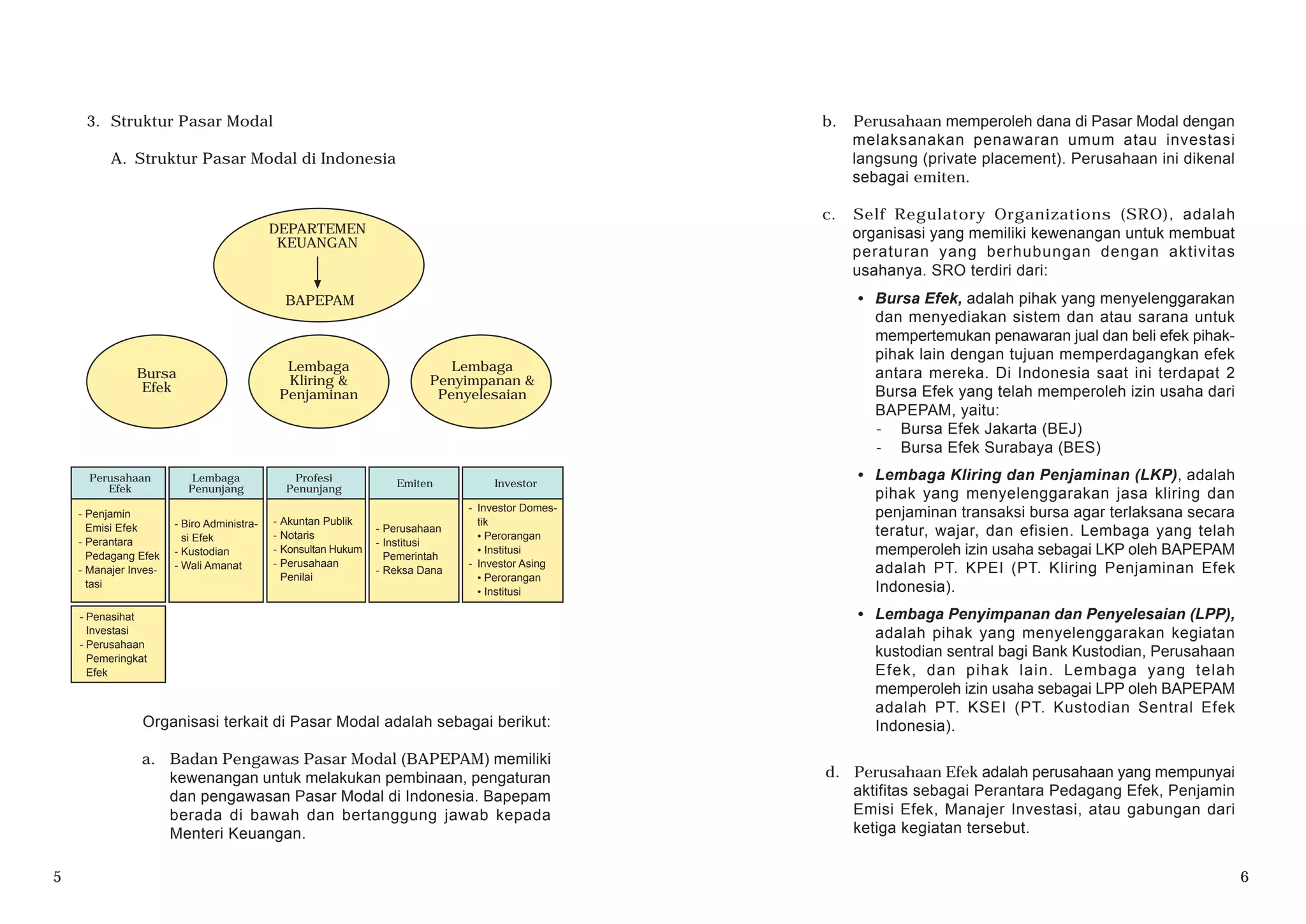

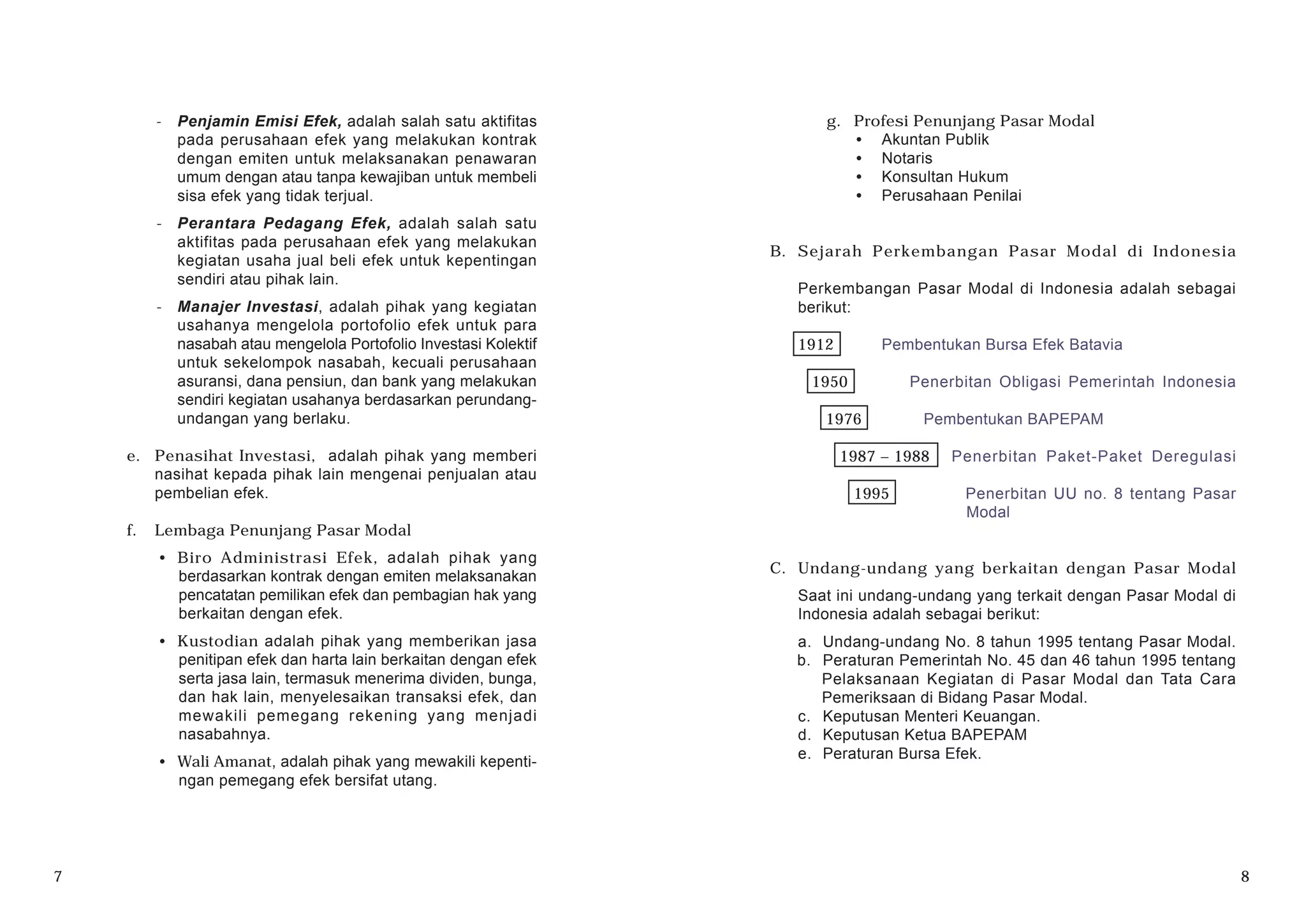

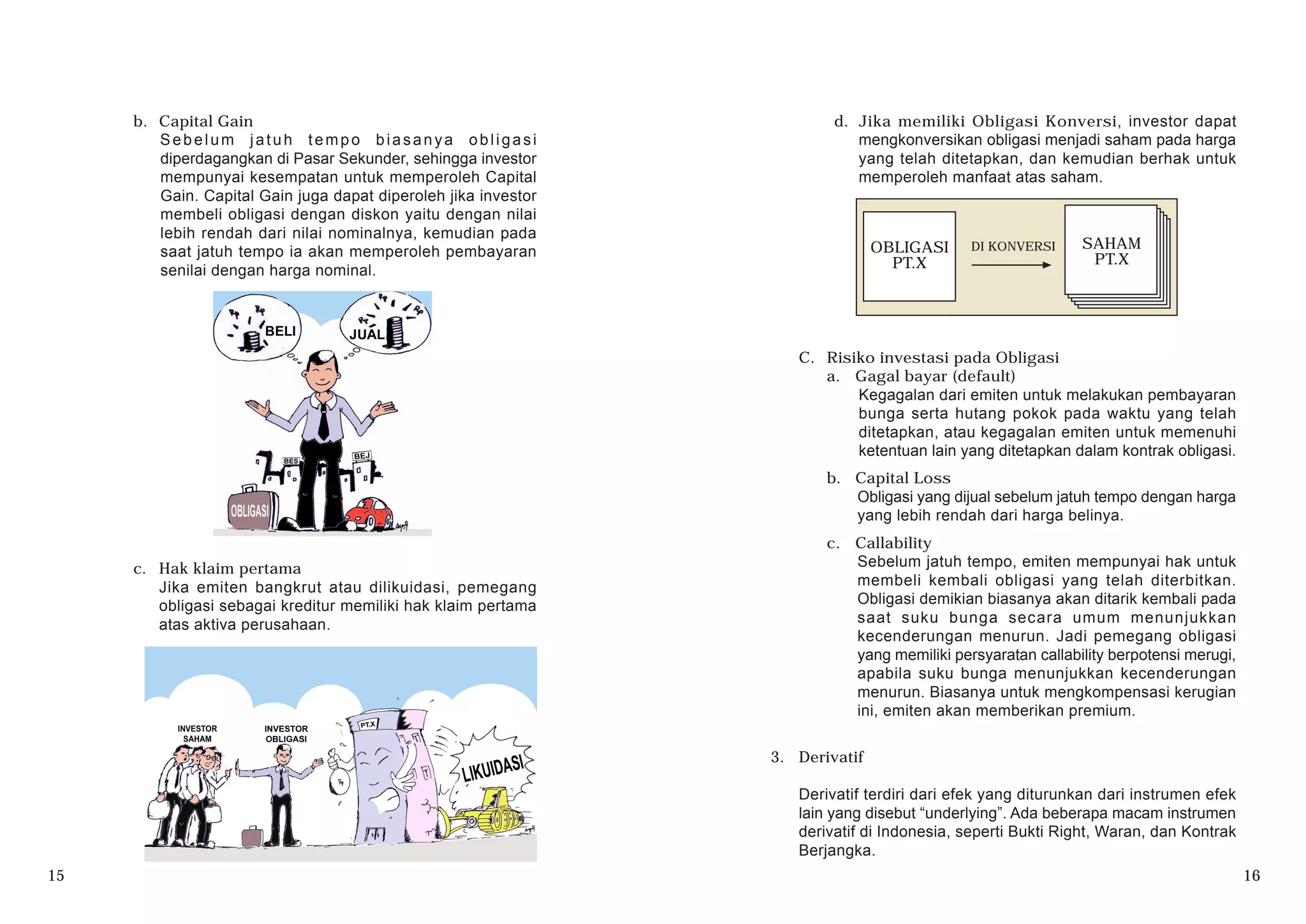

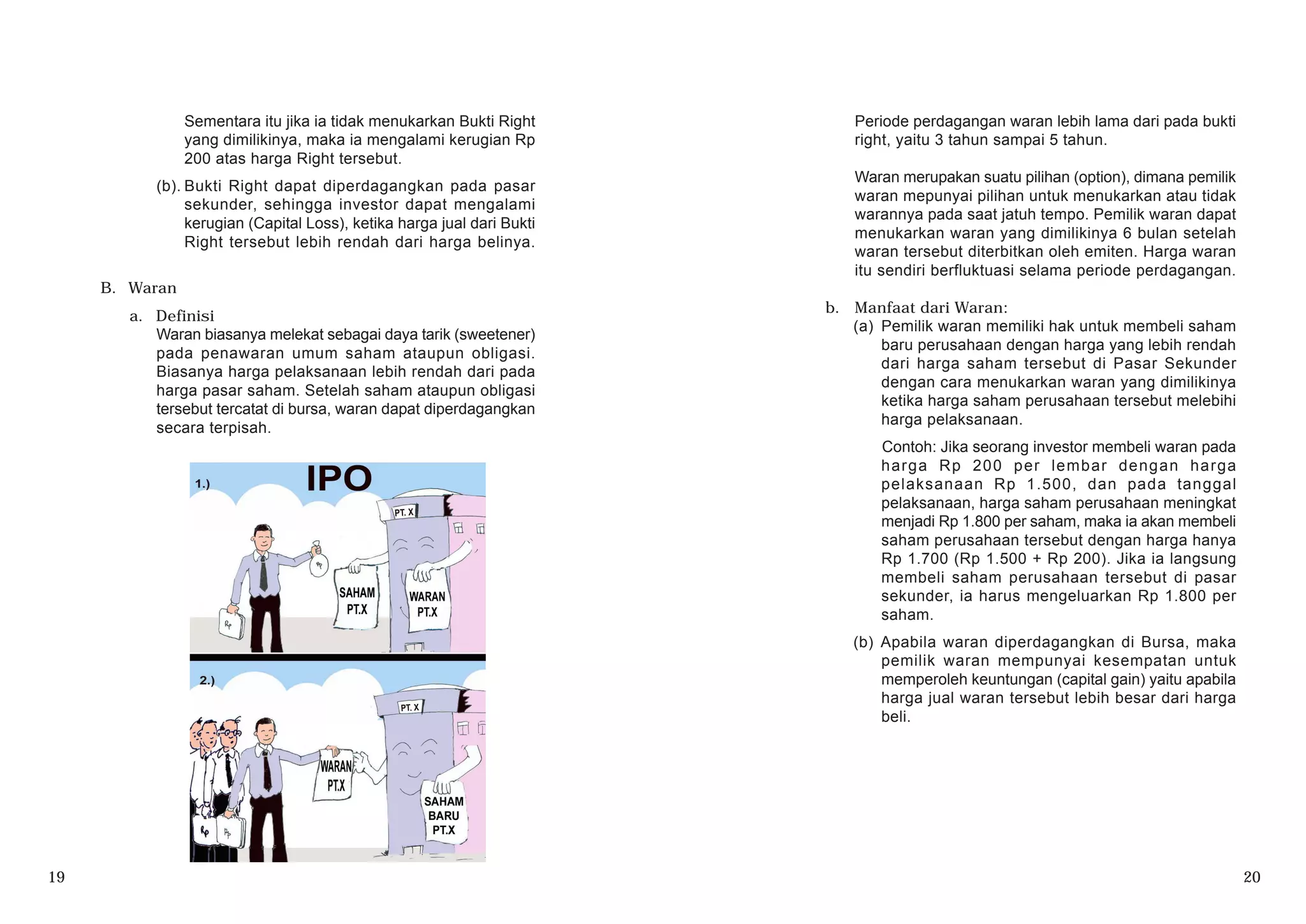

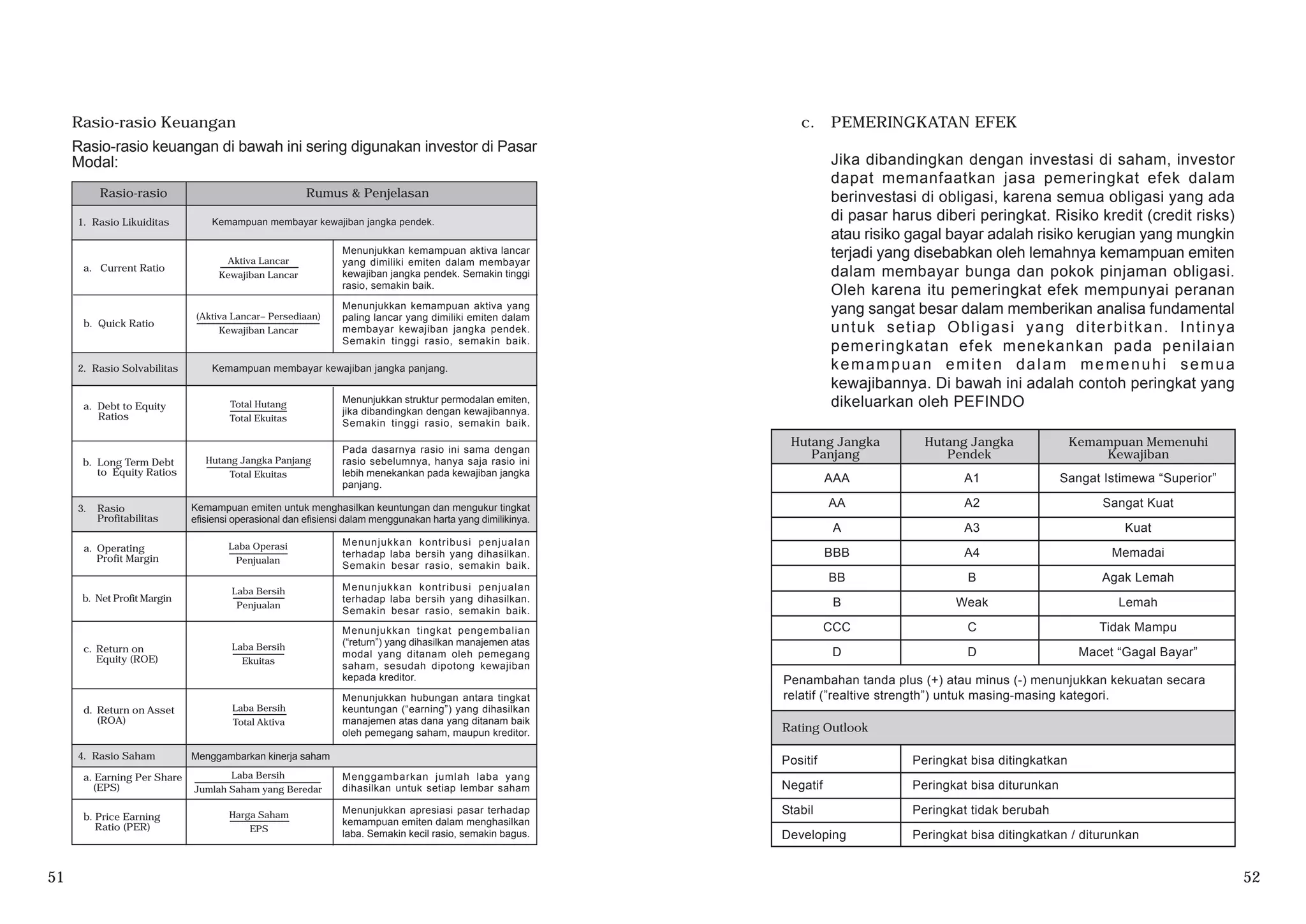

Bab ini menjelaskan berbagai instrumen yang tersedia di Pasar Modal Indonesia seperti saham, obligasi, produk derivatif, dan reksa dana. Setiap instrumen memiliki keuntungan tertentu seperti capital gain, bunga, atau dividen, namun juga berisiko seperti capital loss, gagal bayar, atau risiko likuidasi perusahaan.