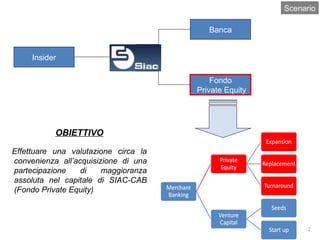

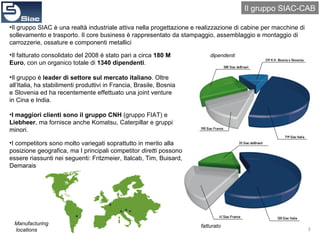

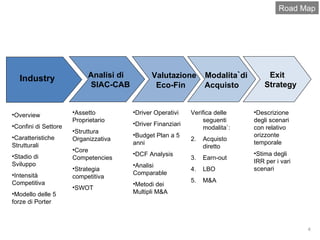

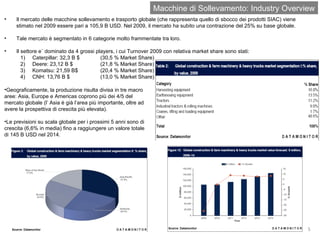

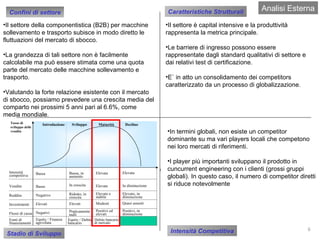

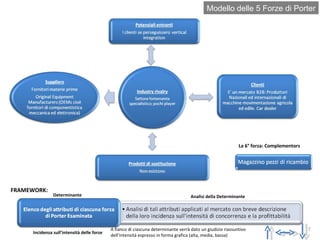

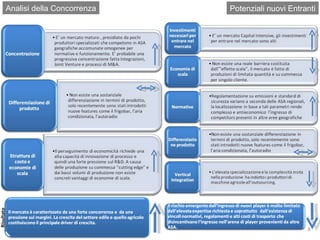

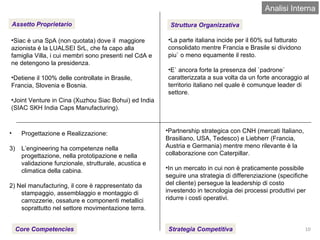

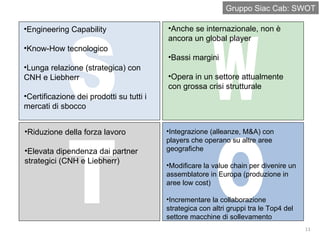

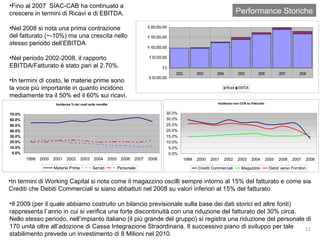

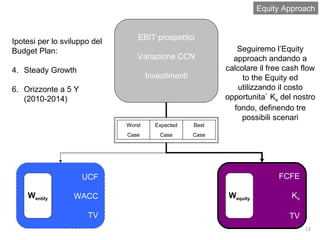

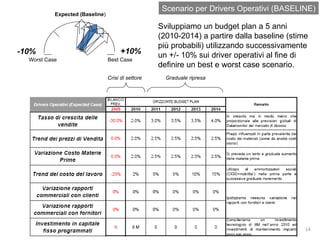

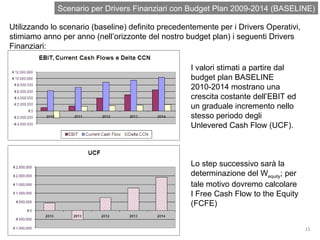

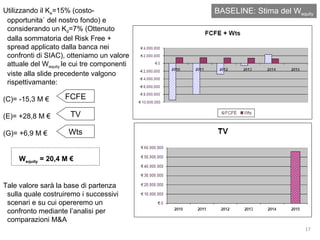

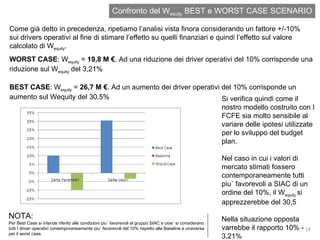

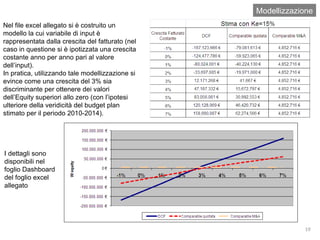

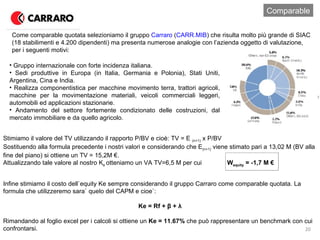

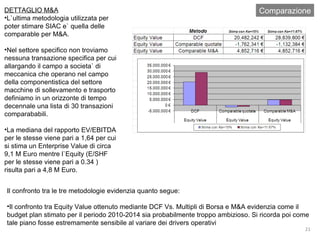

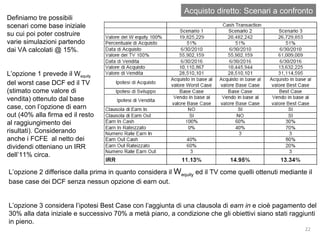

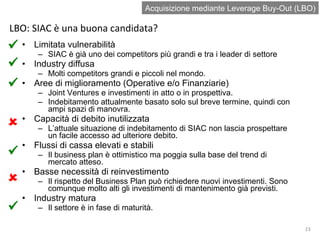

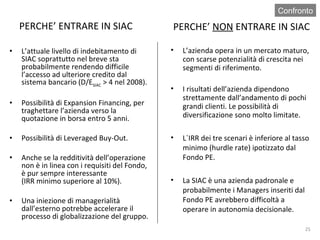

Il documento fornisce un'analisi dettagliata della valutazione di una partecipazione nel gruppo Siac-Cab, specializzato nella produzione di cabine per macchine di sollevamento e trasporto, evidenziando il fatturato, i principali clienti e i competitor. Viene esaminato il mercato globale delle macchine di sollevamento, le previsioni di crescita e le sfide del settore, inclusa l'analisi SWOT della Siac-Cab. Infine, il documento descrive le metodologie di valutazione finanziaria, analizzando vari scenari per determinare il valore dell'equity e le strategie di acquisto.