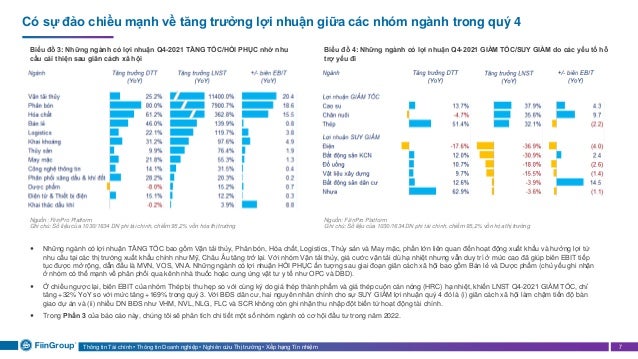

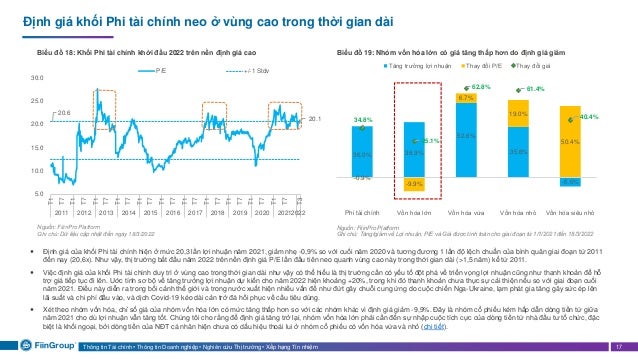

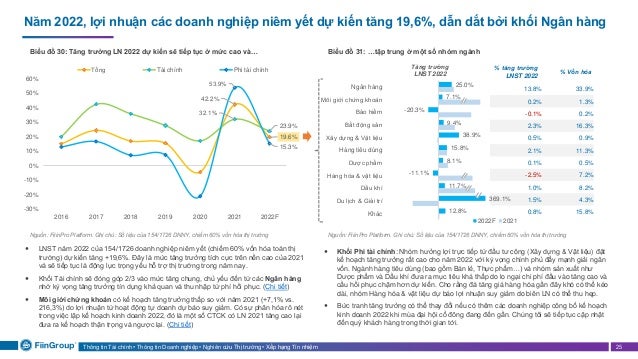

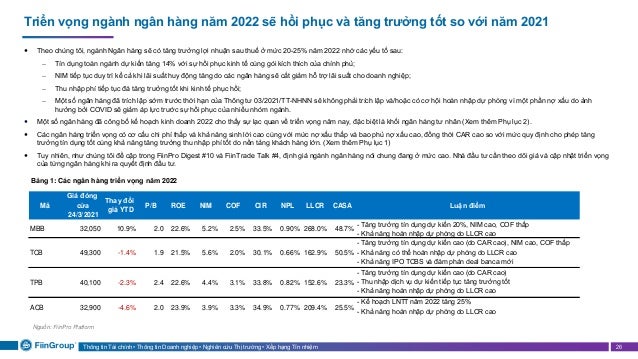

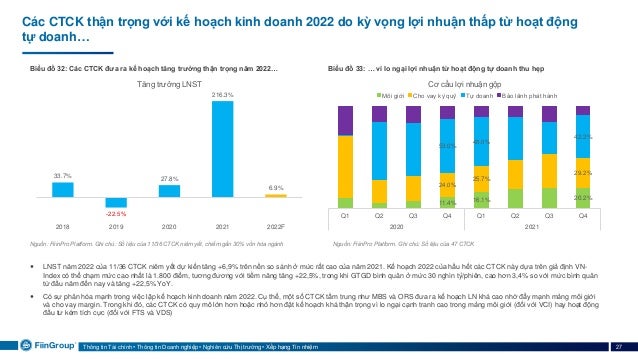

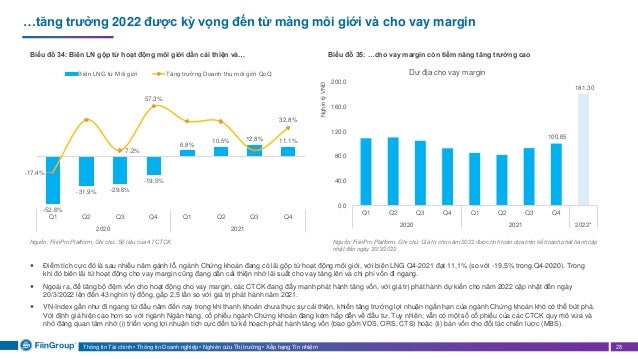

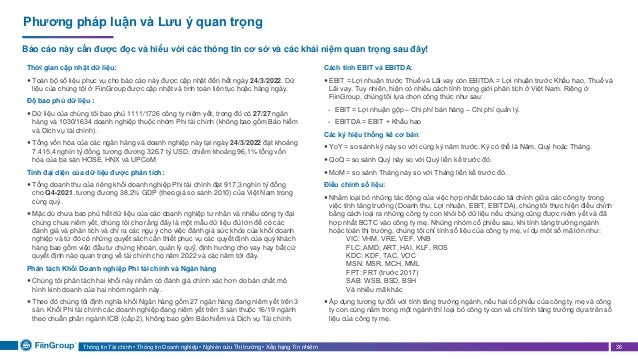

Báo cáo dự báo triển vọng tăng trưởng lợi nhuận cho năm 2022 với lợi nhuận sau thuế dự kiến tăng 19,6%, chủ yếu do khối ngân hàng và một số ngành như du lịch và xây dựng. Mặc dù thanh khoản có cải thiện, thị trường vẫn ở mức định giá cao, và nhà đầu tư cần tìm kiếm cơ hội đầu tư cẩn thận trong bối cảnh biến động hiện tại. Dự báo VN-Index có thể đạt 1.800 điểm trong năm 2022 nếu duy trì được tăng trưởng lợi nhuận.